Доллар метит в дамки. Отметка 100 по индексу вновь появляется на горизонте

Уже в скором времени крупные игроки начнут подводить итоги уходящего года и проводить балансировку своих портфелей. Новая неделя будет неполной рабочей, а следующая – плавно перейдет в декабрь. В четверг, 25 ноября, американские банки и рынки не работают по случаю Дня Благодарения, который дает начало Новогоднему праздничному сезону. Пятница будет сокращенной. Это говорит о том, что ближе к концу недели торговые объемы снизятся.

В целом уходящий год оказался успешным для доллара и фондового рынка США, в том числе. S&P 500 с начала года и по текущий момент набрал 25%. Этому в частности способствовали сверхмягкая политика Федрезерва и программа покупок активов, которая вплоть до ноябрьского заседания составляла 120 млрд долларов в месяц.

Впрочем, в этом месяце ЦБ одобрил план по сворачиванию программы QE. Процесс, согласно базовому плану, должен завершиться к июню следующего года. Поскольку ФРС ежемесячно будет проводить манипуляции, способствующие снижению долларовой ликвидности, американская валюта, теоретически, должна дорожать. В принципе, это сейчас и происходит. Вопрос в том, насколько сильно подорожает бакс и как долго продлится восходящий тренд.

Слово за ФРС

В то же время, несмотря на сокращение стимулов, политика ФРС по-прежнему остается мягкой, экономисты продолжают настаивать на временной тенденции с ростом инфляции и отсутствии необходимости внепланово приступить к повышению ставок в следующем году.

Низкие ставки все так же весьма комфортны для американского бизнеса, а поступающие макроданные и корпоративные отчеты свидетельствуют о росте доходов компаний. Это значит, экономика США продолжит восстановление. Вслед за ней – фондовые индексы.

Сложно сказать, что будет с долларом в следующем году, пока все идет к тому, что текущий год американская валюта закончит вполне благополучно.

Сейчас основное влияние на гринбек оказывают события, связанные с ФРС. Это назначение президентом США нового главы ЦБ. Здесь процесс немного затягивается. В конце прошлой недели, как было обещано рынкам, Джо Байден кандидатуру так и не озвучил. К середине недели или ко Дню Благодарения решение должно быть принято обязательно. Байден вновь пообещал.

Видимо, задача не из легких, да и различные политики и чиновники пытаются повлиять на решение президента, как ни крути. Вероятность переназначения Джерома Пауэлла растет. Логично было бы оставить именно его, сейчас не совсем подходящее время для каких-то кардинальных перемен в руководящем составе ФРС. Продление полномочий Пауэлла республиканцы примут спокойно, тогда как единственный демократ в совете управляющих –Лаэль Брэйнард – будет принят в штыки.

Назначить нового главу ФРС – это значит, сменить весь совет управляющих регулятора. Новый председатель, естественно, подберет себе «новое» окружение. Однако предсказать политическое решение Байдена довольно сложно. Администрация президента в последнее время все чаще предпринимает непопулярные решения, из-за чего рейтинг президента падает.

Второе событие, на котором инвесторы заострят внимание в ближайшие сессии, – публикация протокола ноябрьского заседания ФРС. Чувствуется, что рынкам не хватает информации о том, как регулятор собирается реагировать на пока еще ускоряющуюся инфляцию. Так называемые «минутки» могут снизить напряжение в данном направлении.

Евро формирует тренд доллара

Неким подспорьем для роста доллара сейчас выступает слабеющий евро. ЕЦБ и без того не планировала менять свой голубиный настрой в ближайшей перспективе, а теперь тем более.

Австрия объявила о полном локдауне. Подобные меры может ввести Германия, сложная эпидситуация также наблюдается во Франции, Чехии и Венгрии. Коронавирусные новости еще больше подкрепили основную идею о том, что ФРС готовится к нормализации политики, а ЕЦБ отстает.

Изначально предполагалось, что в еврозоне замедление инфляции произойдет быстрее, чем в США. С введением карантина все может измениться. Сейчас вновь пойдет давление на сферу услуг, а ЕЦБ, скорее всего, захочет продлить действие программы PEPP на период после марта 2022 года.

Таким образом, коронавирусный шок лишает евро возможности подумать о восстановительном росте и открывает дорогу к новым минимумам.

Пара EUR/USD в понедельник вновь протестировала отметку 1,1250 и остается уязвимой к дальнейшему падению. Окончательный пробой и закрепление под уровнем 1,1250 нацелят медведей на минимумы с июня прошлого года – 1,1170.

Откат тоже не исключается, в случае развития такого сценария продажи можно рассматривать с отметки 1,1300.

Ближайшая поддержка находится на 1,1250, далее – на 1,1200 и 1,1140 (статический уровень, ранее сопротивление). Сопротивление – на 1,1300, 1,1320 и 1,1370.

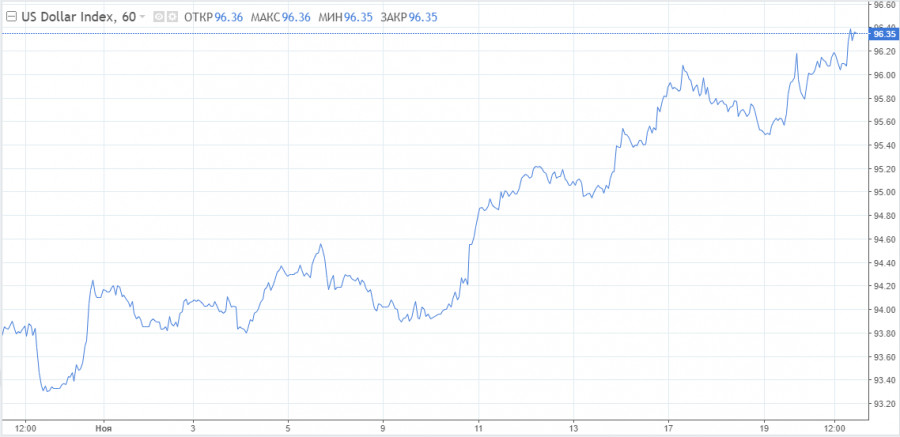

Риск-офф на европейских рынках, безусловно, поддерживает доллар, который может замахнуться на максимумы июня прошлого года. Сегодня индекс американской валюты достаточно легко отыграл откат от 96,20, таким образом он прочно осел выше отметки 96,00.

Согласно технической картине, после поглощения отметки 96,25 долларовые быки введут в игру уровень 96,71, а затем доберутся до пиковой отметки конца июня 2020 года на 97,80.

Далее все может пойти по уже известному сценарию самого разгара пандемии или первой волны коронавируса. Возможно, рынки вновь загонят «американца» к 100 по индексу.

Материал предоставлен компанией InstaForex - www.instaforex.com