Доллар нарывается на неприятности

Слухи о введении США дополнительных пошлин на импорт из Китая на некоторое время остановили атаки «быков» по EUR/USD. Возобновление торговых войн создает попутный ветер для американского доллара как валюты-убежища. Тем не менее признание того факта, что дивергенция в экономическом росте Штатов и еврозоны сокращается, позволили покупателям евро вернуть инициативу.

Последние отчеты по американской экономике чаще разочаровывали, чем радовали. Это привело к снижению индекса экономических сюрпризов, доходности казначейских облигаций и ослабило позиции доллара США. Инвесторы с нетерпением ожидают данных по инфляции, чтобы понять, продолжится ли тенденция падения индекса USD.

Динамика индекса экономических сюрпризов и доходности облигаций США

В еврозоне другая история. Данные радуют глаз. Их позитивная динамика позволяет экспертам Bloomberg повысить прогноз роста ВВП валютного блока с 0,5% до 0,7% в 2024. Оценка выросла и по немецкой экономике – с +0,1% до +0,2%. Таким образом, дивергенция в экономическом росте становится не такой огромной, как представлялось ранее, что позволяет хедж-фондам и управляющим активами переходить от продаж EUR/USD к покупкам.

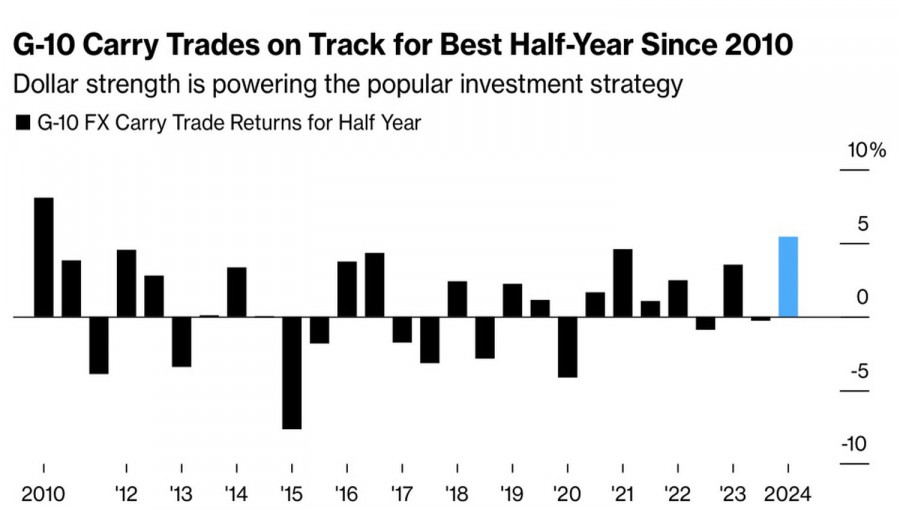

Макростатистика по Штатам ухудшается, доллар США теряет такой козырь как американская исключительность. Однако это не единственная проблема его поклонников. В 2024 имеют место сразу несколько расхождений: в росте ВВП, в монетарной и торговой политике. Это создает идеальные условия для игры на разнице. Причем эффективность carry trade с участием доллара США с начала года является наибольшей с первого полугодия 2010.

Динамика эффективности carry trade с участием доллара США

Инвесторы рассчитывают, что ФРС будет удерживать ставку по федеральным фондам на плато дольше, чем предполагалось. При этом ослабление валют фондирования в лице иены, франка и шведской кроны создает прекрасные возможности для игры на разнице.

По мере охлаждения экономики США ситуация будет меняться. Если американская инфляция, как предполагают эксперты Bloomberg, замедлится в апреле, доходность казначейских облигаций упадет, а эффективность carry trade с участием доллара снизится. Позиции будут закрываться с целью перевода денег в другие доходные валюты. Это ускорит процесса снижения индекса USD.

Что касается увеличения Вашингтоном пошлин на китайский импорт, то без симметричного ответа Пекина вряд ли можно говорить о возобновлении торговых войн. Китай уже нашел альтернативные маршруты для реализации собственных товаров и не будет нарываться на неприятности. Тем хуже для «медведей» по основной валютной паре.

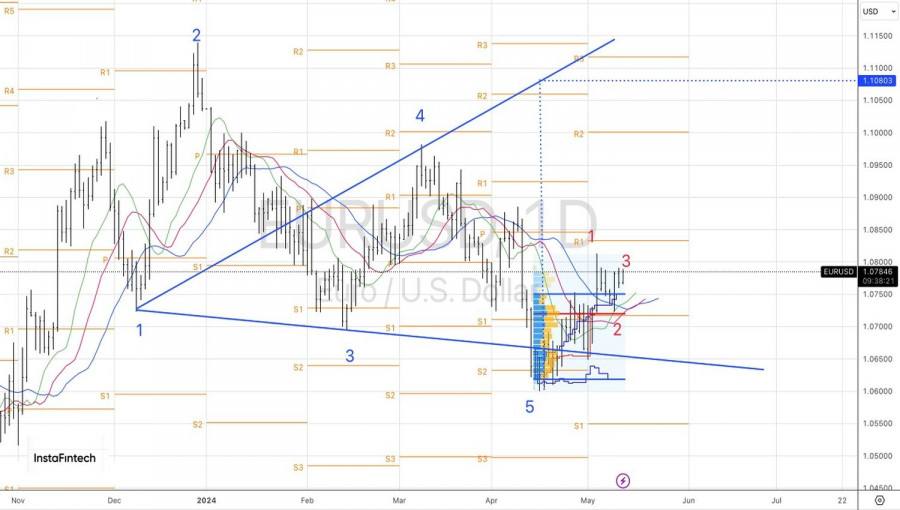

Технически на дневном графике EUR/USD возник разворотный паттерн 1-2-3. Однако неспособность «быков» его активировать и отыграть путем снижения котировок к точке 2, говорит об их слабости. Поэтому рост котировок евро выше $1,0795 представляется хорошей возможностью нарастить ранее сформированные лонги с таргетом на $1,108.

Материал предоставлен компанией InstaForex - www.instaforex.com